Нулевая ставка НДС и вычеты при экспорте товаров в 2020 — 2021 годах

Каковы особенности применения нулевой ставки НДС при экспорте товаров?

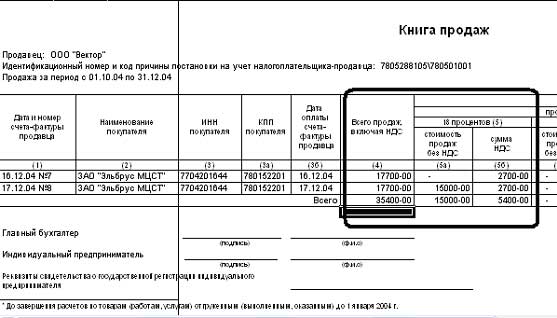

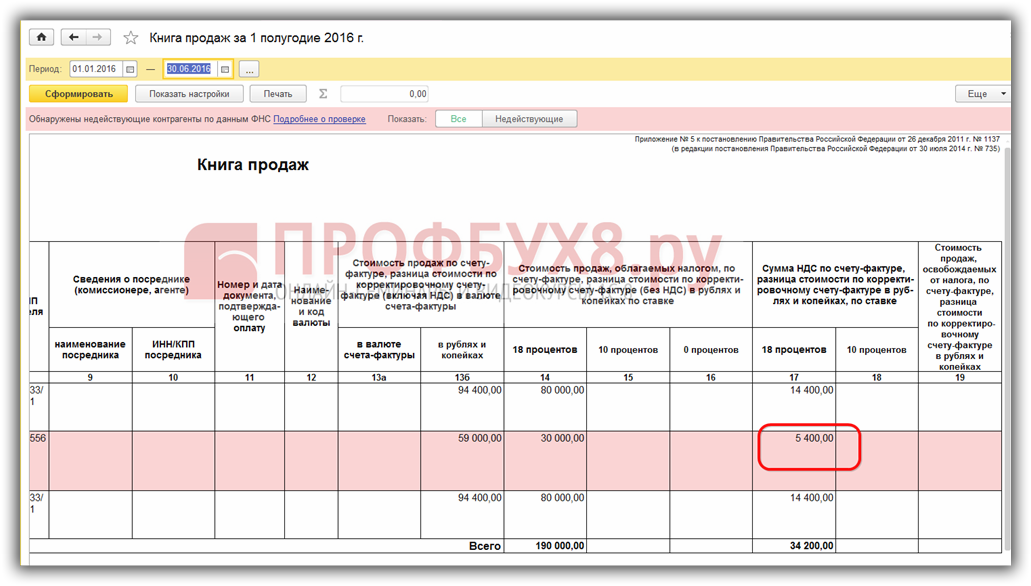

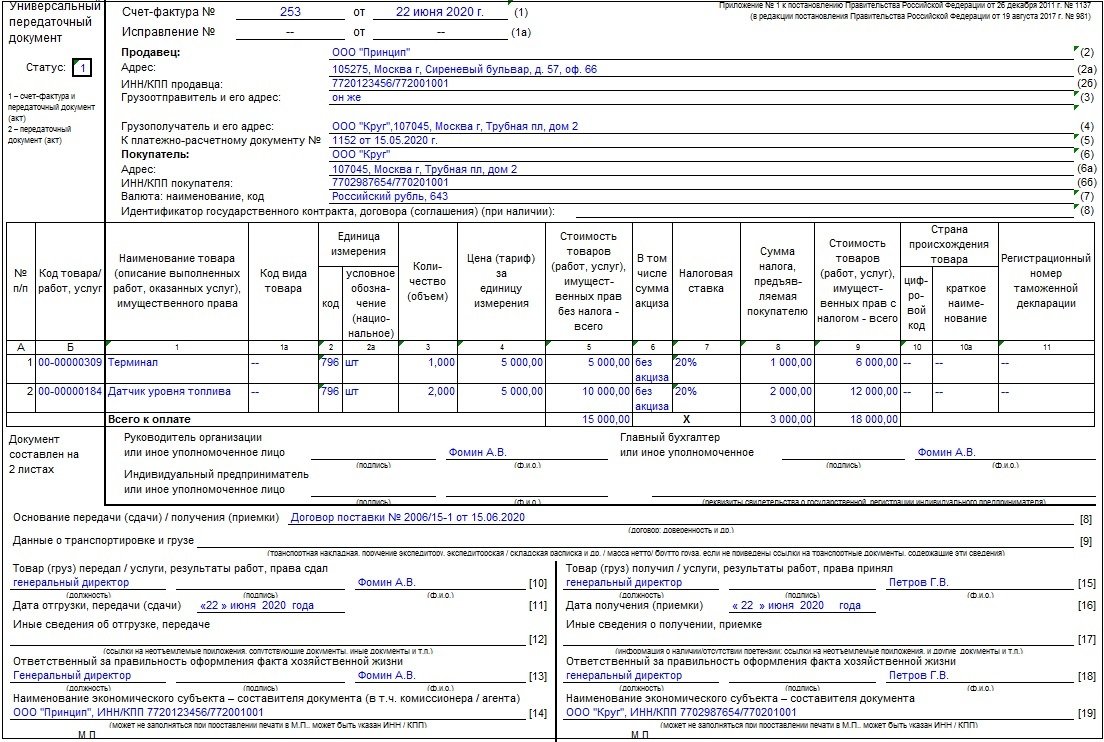

При реализации товаров, вывезенных в таможенной процедуре экспорта, налогообложение НДС производится по ставке 0% (п. 1 ст. 164 НК РФ). Нулевая ставка НДС при экспорте применяется при условии представления в налоговые органы документов, предусмотренных ст. 165 НК РФ. На сбор пакета документов дается 180 календарных дней, начиная с даты помещения товаров под таможенную процедуру экспорта (абз. 1 п. 9 ст. 165 НК РФ). Порядок действий экспортера такой:- При отгрузке товаров на экспорт продавец должен выписать счет-фактуру с 0 ставкой НДС при экспорте в обычном порядке, но регистрировать этот счет-фактуру в книге продаж пока не нужно. Налоговая база по НДС возникает на последний день квартала, в котором собраны документы, подтверждающие право на нулевую ставку (п.

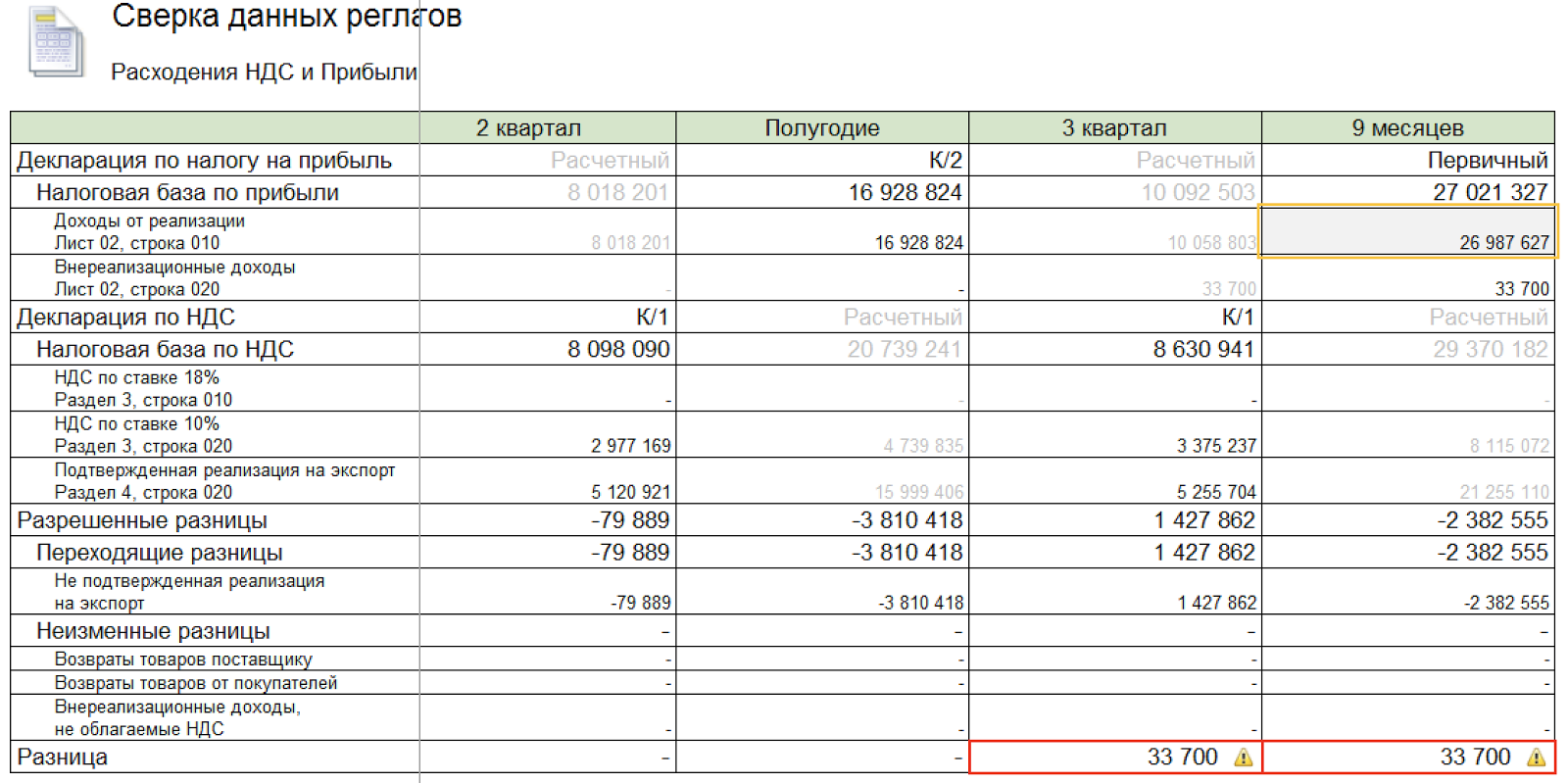

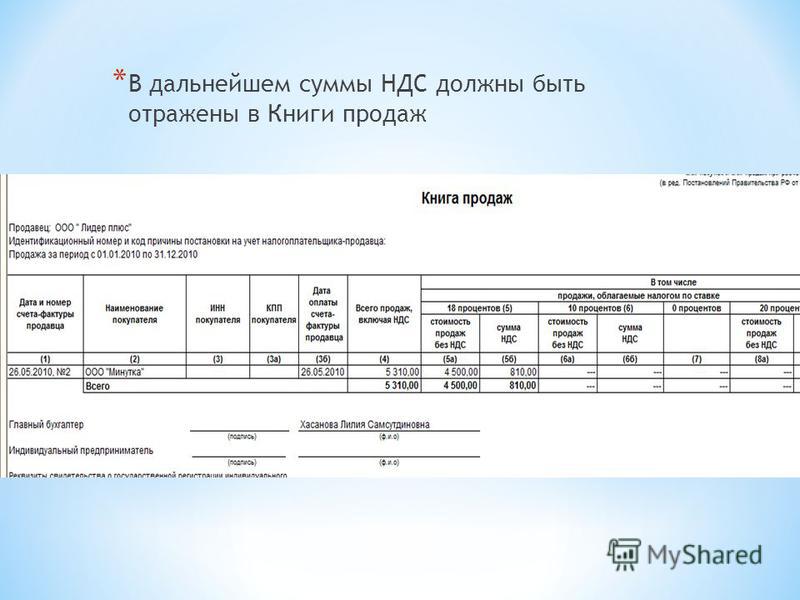

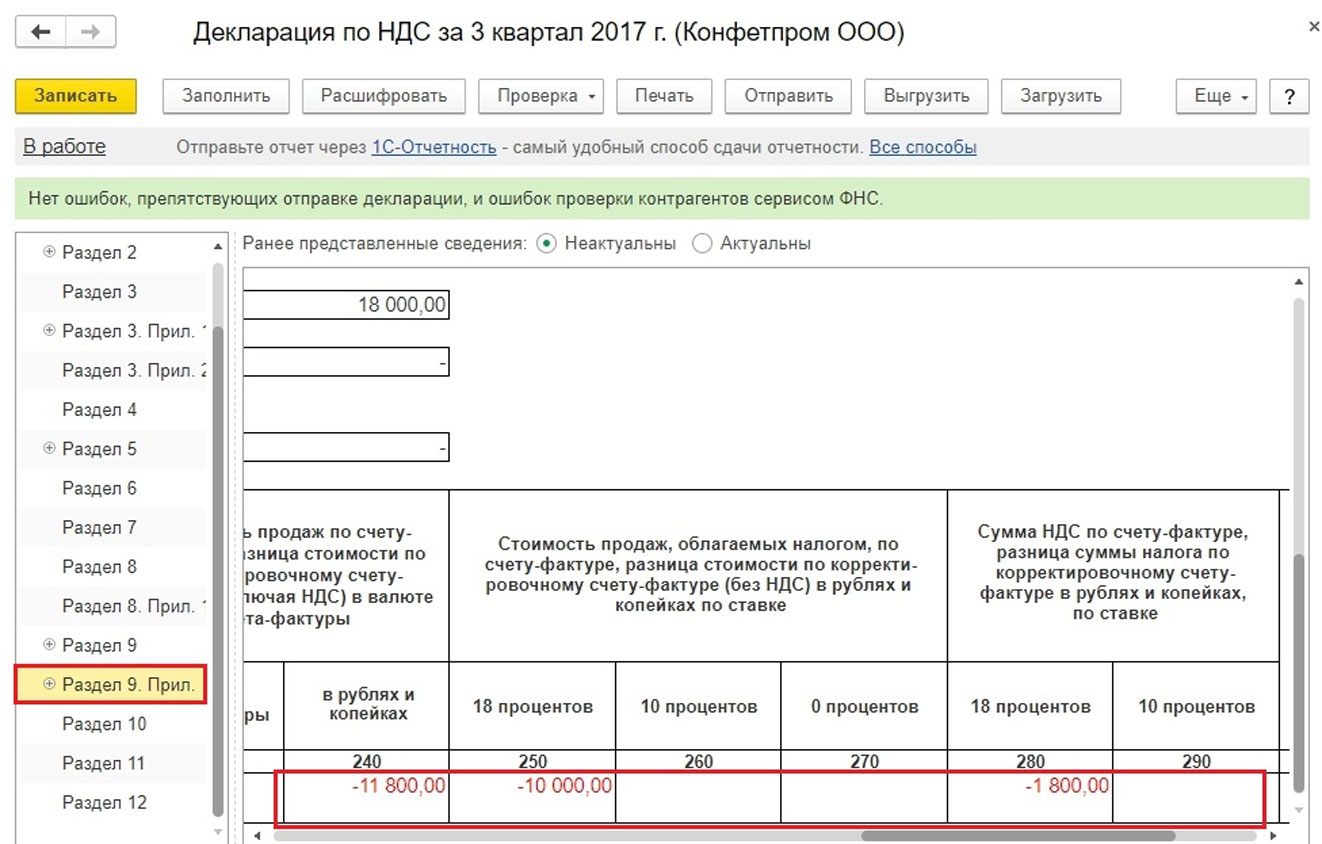

- Если документы удалось собрать до истечения 180 дней, то, как уже говорилось, счет-фактуру с нулевой ставкой НДС нужно зарегистрировать в книге продаж и соответственно отразить в Разделе 9 декларации по НДС того квартала, в котором собраны документы. Исчисление НДС по таким операциям отражается в Разделе 4 декларации по НДС. Одновременно с представлением декларации в налоговый орган должен быть представлен и пакет документов (п.9 и п.10 ст.165 НК РФ).

Если по истечении 180 календарных дней собрать пакет документов не удалось, реализация товаров облагается НДС по ставкам 10% или 20% (п. п. 2, 3 ст. 164, абз. 2 п. 9 ст. 165 НК РФ). Причем налог необходимо рассчитать за тот квартал, в котором состоялась отгрузка товаров на экспорт (п.9 ст.167 НК РФ).

Для этого налогоплательщику необходимо составить новый счет-фактуру в одном экземпляре, исчислив по отгруженным товарам НДС по ставке 10% или 20% и зарегистрировать его в дополнительном листе книги продаж того квартала, в котором произошла отгрузка экспортных товаров (п. 22(1) Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

22(1) Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Кроме того, необходимо представить уточненную декларацию по НДС, отразив операции с неподтвержденной нулевой ставкой в Разделе 6 декларации, предварительно уплатив недоимку и соответствующие пени (ст. 81, абз. 2 п. 9 ст. 167 НК РФ).

НДС, исчисленный к уплате при не подтверждении экспорта можно будет принять к вычету, если впоследствии налогоплательщику все-таки удастся собрать пакет документов, подтверждающих нулевую ставку НДС (п. 9 ст. 165, п. 3 ст. 172 НК РФ).

Если налогоплательщик не собирается подтверждать ставку 0% в будущем, то на основании п.п.1 п.1 ст.264 НК РФ НДС, исчисленный по ставке 20% или 10% можно учесть в составе прочих расходов, уменьшающих налогооблагаемую прибыль. Датой признания таких расходов является 181-й день с даты помещения товаров под таможенную процедуру экспорта (Письмо Минфина России от 27. 07.2015 N 03-03-06/1/42961, Постановление Президиума ВАС РФ от 09.04.2013 N 15047/12, Письмо ФНС РФ от 24.12.2013 N СА-4-7/23263).

07.2015 N 03-03-06/1/42961, Постановление Президиума ВАС РФ от 09.04.2013 N 15047/12, Письмо ФНС РФ от 24.12.2013 N СА-4-7/23263).

Обратите внимание, при расчетах в иностранной валюте налоговая база по НДС при экспорте товаров в любом случае определяется по курсу ЦБ РФ, действующему на дату отгрузки товаров (п.3 ст.153 НК РФ), даже если от покупателя была получена предоплата. Поэтому при получении аванса в счет экспортной поставки, налоговые базы по НДС и налогу на прибыль будут различны.

Также отметим, что при применении нулевой ставки НДС в некоторых случаях вычет НДС, относящегося к таким операциям, производится в особом порядке.

Чем отличается НДС при экспорте товаров в Белоруссию и другие страны ЕАЭС от НДС при экспорте товаров в «страны дальнего зарубежья»?

При экспорте (вывозе) товаров в страны ЕАЭС (Белоруссию, Казахстан, Киргизию и Армению) также применяется нулевая ставка НДС. Но порядок подтверждения нулевой ставки установлен Приложением N 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014) (далее Протокол). Перечень документов, подтверждающих нулевую ставку НДС, приведен в п.4 Протокола (это договор, транспортные и товаросопроводительные документы и др.), а особенности их представления регулируются п.1.3 ст.165 НК РФ.

Но порядок подтверждения нулевой ставки установлен Приложением N 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014) (далее Протокол). Перечень документов, подтверждающих нулевую ставку НДС, приведен в п.4 Протокола (это договор, транспортные и товаросопроводительные документы и др.), а особенности их представления регулируются п.1.3 ст.165 НК РФ.

В отличие от «обычного» экспорта для подтверждения нулевой ставки НДС вместо таможенной декларации необходимо представить заявление о ввозе товаров и уплате косвенных налогов, составленное по форме, предусмотренной отдельным международным межведомственным договором. Такое заявление с отметкой своего налогового органа российскому продавцу должен передать иностранный покупатель.

Но вместо заявления можно представить перечень заявлений (на бумажном носителе или в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика) (утв. Приказом ФНС России от 06.04.2015 N ММВ-7-15/139@). При представлении перечня заявлений в электронной форме транспортные документы вместе с декларацией по НДС можно не представлять (п.1.3 ст.165 НК РФ).

При представлении перечня заявлений в электронной форме транспортные документы вместе с декларацией по НДС можно не представлять (п.1.3 ст.165 НК РФ).

Также отметим, что при экспорте в страны ЕАЭС 180-дневный срок для подтверждения нулевой ставки отсчитывается от даты отгрузки товаров, т.е. с даты первого по времени составления первичного документа, оформленного на покупателя товаров (первого перевозчика) или иного обязательного документа, предусмотренного законодательством государства-члена для налогоплательщика НДС (п. 5 Протокола).

Обязательно ли применять нулевую ставку НДС?

До 2018 года применение нулевой ставки НДС было обязательно. Ведь ставка налога — это не льгота, и нормы НК РФ не предусматривают выбор ставки налогообложения (Определении ВС РФ от 20.02.2015 г. N 302-КГ14-8990 (См. Письмо ФНС России от 17. 07.2015 N СА-4-7/12693@).

07.2015 N СА-4-7/12693@).

Но с 1 января 2018 г. налогоплательщики получили возможность отказаться от применения нулевой ставки НДС

Отказаться применять нулевую ставку можно только в отношении всех операций, по которым такой отказ предусмотрен п.7 ст.164 НК РФ и только по ним.

Например, если налогоплательщик отказался от применения нулевой ставки НДС в соответствии с п.7 ст.164 НК РФ, он автоматически отказался от нулевой ставки и при экспорте товаров и при международной перевозке экспортируемых товаров, но он обязан применять нулевую ставку НДС, если будет оказывать услуги перевозки импортируемых товаров, поскольку отказ от ставки 0% по таким услугам не предусмотрен.

Также обратите внимание, что нельзя отказаться от применения нулевой ставки НДС при экспорте товаров в Белоруссию, Казахстан, Армению и Киргизию, т.к. при экспорте товаров в страны ЕАЭС действует международное соглашение (ст.7 НК РФ), устанавливающее обязательное применение нулевой ставки НДС при экспорте товаров в страны ЕАЭС (п.1 ст.72 Договора о Евразийском экономическом союзе и п. 3 Протокола).

Поэтому, если налогоплательщик отказался от применения нулевой ставки НДС при экспорте товаров, экспорт товаров в страны ЕАЭС все равно должен облагаться по нулевой ставке.

Как отказаться от применения ставки 0%?

Чтобы не применять нулевую ставку НДС необходимо

7 ст.164 НК РФ). Т.е. если у налогоплательщика «случайно» возникла разовая экспортная операция, а он заранее не отказался от применения нулевой ставки НДС, ему придется применять ставку 0 %.

7 ст.164 НК РФ). Т.е. если у налогоплательщика «случайно» возникла разовая экспортная операция, а он заранее не отказался от применения нулевой ставки НДС, ему придется применять ставку 0 %.Отказаться от применения нулевой ставки можно не менее чем на 12 месяцев.

Какие последствия ждут продавца и покупателя, если вместо нулевой ставки НДС продавец сразу предъявит налог по ставке 20%?

Самые существенные налоговые риски возникают у российских покупателей услуг и работ, облагаемых по нулевой ставке НДС. Т.е. если, например, по услугам международной перевозки товаров (в т.ч. по транспортно-экспедиционным услугам) заказчик получит счет-фактуру со ставкой НДС 20%, и примет к вычету эту сумму налога, налоговый орган откажет в вычете НДС. Причем судебная практика в таких ситуациях не на стороне налогоплательщиков (Определение ВС РФ от 03.

У экспортеров-продавцов есть риск, что покупатель взыщет с него незаконно предъявленные 20% НДС как неосновательное обогащение (См. Постановление Президиума ВАС РФ от 17.04.2012 N 16627/11 по делу N А40-127287/10-89-913, Постановления ФАС ВСО от 22.03.2012 по делу N А19-10351/2011, от 20.12.2010 по делу N А33-437/2010, ФАС МО от 08.02.2012 по делу N А40-8404/07-37-86, от 25.01.2012 по делу N А40-7806/11-22-60).

Кроме того, если на экспорт отгружались сырьевые товары или налогоплательщик неправомерно предъявил 20% НДС по работам или услугам, облагаемым по ставке 0%, есть риск «доначисления входного НДС». Т.е. налоговые органы уберут вычеты, произведенные до определения налоговой базы и (или) на дату отгрузки товаров (работ, услуг) восстановят суммы НДС, ранее принятые к вычету по таким операциям. Это связано с тем, что при применении нулевой ставки НДС по вышеперечисленным операциям действует особый порядок вычетов (п.3 ст.172 и п.10 ст.165 НК РФ).

Т.е. налоговые органы уберут вычеты, произведенные до определения налоговой базы и (или) на дату отгрузки товаров (работ, услуг) восстановят суммы НДС, ранее принятые к вычету по таким операциям. Это связано с тем, что при применении нулевой ставки НДС по вышеперечисленным операциям действует особый порядок вычетов (п.3 ст.172 и п.10 ст.165 НК РФ).

Как принимать к вычету НДС при экспорте товаров?

Ответ на данный вопрос зависит от того какой товар отгружается на экспорт, а также когда товары (работы, услуги), задействованные в экспортных операциях были приняты к учету.

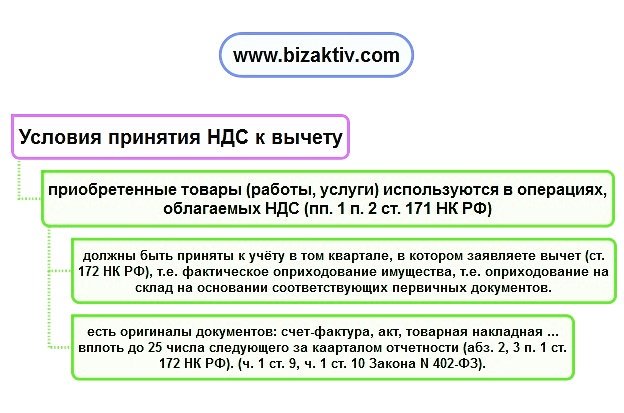

С 1 июля 2016 года налоговый вычет по НДС при экспорте товаров, не относящихся к сырьевым, производится в обычном порядке после отражения приобретений в учете (п.3 ст.172 и п.10 ст.165 НК РФ).

Если же на экспорт отгружаются товары, относящиеся к сырьевым или в экспортных операциях задействованы «старые» приобретения (т. е. товары, работы, услуги, принятые к учету до 01.07.2016), то входной НДС по ним подлежит вычету в особом порядке. Такие вычеты производятся на момент определения налоговой базы по НДС, т.е. в квартале, в котором подтверждена нулевая ставка НДС. А если в течение 180 дней собрать пакет документов, подтверждающих нулевую ставку НДС не удастся, то вычеты НДС будут произведены на дату отгрузки товаров (в уточненной декларации).

е. товары, работы, услуги, принятые к учету до 01.07.2016), то входной НДС по ним подлежит вычету в особом порядке. Такие вычеты производятся на момент определения налоговой базы по НДС, т.е. в квартале, в котором подтверждена нулевая ставка НДС. А если в течение 180 дней собрать пакет документов, подтверждающих нулевую ставку НДС не удастся, то вычеты НДС будут произведены на дату отгрузки товаров (в уточненной декларации).

Соответственно вычеты НДС, относящиеся к экспорту сырьевых товаров или по «старым» приобретениям отражаются в книге покупок только при определении налоговой базы по экспорту, а в декларации по НДС суммы таких вычетов отражаются в «экспортных» разделах: в Разделе 4 (если ставка 0% подтверждена) или в Разделе 6 (если в течение 180 дней собрать пакет документов не удалось).

Нужно ли восстанавливать НДС при экспортной отгрузке товаров?

Если на экспорт отгружаются несырьевые товары, принятые к учету с 01. 07.2016 г. и позднее, то восстанавливать НДС или каким-либо образом вести раздельный учет входного НДС не нужно. Минфин РФ также разъясняет, что суммы входного НДС по «новым» товарам (работам, услугам), принятым к вычету на момент их приобретения, восстановлению в налоговом периоде, на который приходится момент определения налоговой базы по экспортируемым несырьевым товарам, не подлежат (Письма Минфина России от 12.12.2016 N 03-07-08/73930, от 12.10.2017 N 03-07-08/66748).

07.2016 г. и позднее, то восстанавливать НДС или каким-либо образом вести раздельный учет входного НДС не нужно. Минфин РФ также разъясняет, что суммы входного НДС по «новым» товарам (работам, услугам), принятым к вычету на момент их приобретения, восстановлению в налоговом периоде, на который приходится момент определения налоговой базы по экспортируемым несырьевым товарам, не подлежат (Письма Минфина России от 12.12.2016 N 03-07-08/73930, от 12.10.2017 N 03-07-08/66748).

При экспорте сырьевых товаров или по «старым» приобретениям, относящимся к экспорту несырьевых товаров, как уже говорилось, налогоплательщик обязан вести раздельный учет входного НДС, т.е. такие вычеты производятся только на момент определения налоговой базы по НДС. Поэтому в случае, когда налогоплательщик не предполагал использовать такие товары в экспортных операциях и принял к вычету НДС, НДС, ранее принятый к вычету, придется восстановить при отгрузке товаров на экспорт, в том числе после истечения трехлетнего срока, исчисляемого с момента принятия к учету приобретенных товаров (работ, услуг) (Письма Минфина России от 28. 05.2020 г. N 03-07-08/44851, от 15.03.2018 N 03-07-08/16129).Принять его к вычету можно будет только при определении налоговой базы (п.3 ст.172 НК РФ).

05.2020 г. N 03-07-08/44851, от 15.03.2018 N 03-07-08/16129).Принять его к вычету можно будет только при определении налоговой базы (п.3 ст.172 НК РФ).

Пример:

В 4-м квартале 2020 года налогоплательщик отгрузил на экспорт несырьевые товары. Причем часть отгруженных товаров была приобретена им еще в мае 2016 года, а часть в 2019 году. НДС по ним был принят к вычету. В этом случае при отгрузке товаров на экспорт в 4-м квартале 2020 налогоплательщик должен восстановить НДС по части экспортированных товаров, которые были приняты им к учету в мае 2016 года. А по экспортированным товарам, которые были приобретены в 2019 году восстанавливать НДС не нужно. Если, например, продавец соберет пакет документов в 1-м квартале 2021 года, налог, восстановленный в 4-м квартале, продавец заявит к вычету, отразив его сумму в Разделе 4 декларации по НДС.

Нужно ли восстановление НДС по экспортной отгрузке товаров в Белоруссию или Казахстан?

При экспорте товаров в страны ЕАЭС вычеты производятся в порядке, установленном нормами НК РФ (п. 5 Протокола). Поэтому обязанность по ведению раздельного учета входного НДС и соответственно по восстановлению НДС возникает в тех же случаях, что и при экспорте товаров в страны «дальнего зарубежья», т.е. при экспорте сырьевых товаров или по товарам (работам, услугам), относящимся к экспортным операциям, если эти приобретения были отражены в учете до 01.07.2016 г.

5 Протокола). Поэтому обязанность по ведению раздельного учета входного НДС и соответственно по восстановлению НДС возникает в тех же случаях, что и при экспорте товаров в страны «дальнего зарубежья», т.е. при экспорте сырьевых товаров или по товарам (работам, услугам), относящимся к экспортным операциям, если эти приобретения были отражены в учете до 01.07.2016 г.

Какие товары относятся к сырьевым?

В целях главы 21 «НДС» НК РФ к сырьевым товарам относятся минеральные продукты, продукция химической промышленности и связанных с ней других отраслей промышленности, древесина и изделия из нее, древесный уголь, жемчуг, драгоценные и полудрагоценные камни, драгоценные металлы, недрагоценные металлы и изделия из них (п.10 ст.165 НК РФ). Коды видов таких сырьевых товаров, в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза (далее — ТН ВЭД ЕАЭС) определены постановлением Правительства Российской Федерации от 18. 04.2018 № 466.

04.2018 № 466.

Если код ТН ВЭД ЕАЭС экспортируемого товара отсутствует в данном перечне, то в целях раздельного учета НДС товар к сырьевым не относится, поэтому входной НДС может быть принят к вычету в обычном порядке (Письмо Минфина России в письме от 10.07.2018 № 03-07-08/47794).

441-сон 01.06.1998. Применения нулевой ставки по налогу на добавленную стоимость на горюче-смазочные материалы и минеральные удобрения, поставляемые сельскохозяйственным предприятиям на производственные сельскохозяйственные нужды

1. В соответствии с Налоговым кодексом Республики Узбекистан на поставку горюче-смазочных материалов и минеральных удобрений сельскохозяйственным предприятиям на производственные сельскохозяйственные нужды установлена нулевая ставка налога на добавленную стоимость.Предприятия, импортирующие минеральные удобрения и горюче-смазочные материалы, при завозе этой продукции уплачивают налог на добавленную стоимость в порядке, установленном Инструкцией «О порядке применения налога на добавленную стоимость в отношении товаров, работ, услуг, импортируемых на территорию Республики Узбекистан», утвержденной Министерством финансов, Государственным таможенным комитетом и Государственным налоговым комитетом Республики Узбекистан 5 сентября 1998 г. № 04-07-05/726, 07/8-11, 98-114 (рег. № 520 от 6 ноября 1998 г.). 2. Суммы налога на добавленную стоимость, уплаченные поставщикам за приобретенные сырье, материалы и другие материальные ресурсы, в том числе импортированные, используемые для производства продукции, облагаемой по нулевой ставке налога, относятся не на затраты производства, а принимаются к зачету при расчете налога на добавленную стоимость, подлежащему к взносу в бюджет, и отражаются по строке 1 «Расчета по налогу на добавленную стоимость» (согласно приложению № 4 к Инструкции Министерства финансов и Государственного налогового комитета «О порядке исчисления и уплаты налога на добавленную стоимость по производимым и реализуемым товарам (работам, услугам)» от 05.12.97 г. № 41/97-105, зарегистрированной в Министерстве юстиции за № 383 от 29 декабря 1997 года).(пункт 2 раздела III в редакции пунктов 1 и 4 изменений и дополнений, утвержденных постановлением Министерства финансов и Государственного налогового комитета Республики Узбекистан от 6 июля 2001 года № 70 и № 2001-48 (рег.

№ 04-07-05/726, 07/8-11, 98-114 (рег. № 520 от 6 ноября 1998 г.). 2. Суммы налога на добавленную стоимость, уплаченные поставщикам за приобретенные сырье, материалы и другие материальные ресурсы, в том числе импортированные, используемые для производства продукции, облагаемой по нулевой ставке налога, относятся не на затраты производства, а принимаются к зачету при расчете налога на добавленную стоимость, подлежащему к взносу в бюджет, и отражаются по строке 1 «Расчета по налогу на добавленную стоимость» (согласно приложению № 4 к Инструкции Министерства финансов и Государственного налогового комитета «О порядке исчисления и уплаты налога на добавленную стоимость по производимым и реализуемым товарам (работам, услугам)» от 05.12.97 г. № 41/97-105, зарегистрированной в Министерстве юстиции за № 383 от 29 декабря 1997 года).(пункт 2 раздела III в редакции пунктов 1 и 4 изменений и дополнений, утвержденных постановлением Министерства финансов и Государственного налогового комитета Республики Узбекистан от 6 июля 2001 года № 70 и № 2001-48 (рег. № 441-1 от 20.07.2001 г.) — Бюллетень нормативных актов, 2001 г., № 14)

№ 441-1 от 20.07.2001 г.) — Бюллетень нормативных актов, 2001 г., № 14)Эксперты: нулевой НДС на авиаперелеты в России повысит рентабельность, но не снизит цены — Экономика и бизнес

МОСКВА, 3 октября. /ТАСС/. Обнуление ставки на налог на добавленную стоимость (НДС) на авиационные перелеты между регионами без стыковок в Москве положительно скажется на пассажиропотоке региональных аэропортов и позволит повысить рентабельность авиакомпаний, но не приведет к снижению цены на билеты. Такое мнение высказали опрошенные ТАСС представители крупных региональных авиакомпаний и аэропортов.

Нулевая ставка начала действовать с 1 октября. Она затронет только те рейсы, которые не следуют через Москву. Раньше для таких перелетов также действовала льготная ставка в 10%. До этого нулевая ставка действовала только на перелеты в Симферополь, Дальневосточный федеральный округ (ДФО) и Калининград, а также на международных рейсах.

Отложенный эффект

Обнуление ставки позволит создать устойчивую экономическую модель для региональных авиаперевозчиков, считают в холдинге «Аэропорты регионов», управляющем аэропортами в Екатеринбурге, Самаре, Ростове-на-Дону, Нижнем Новгороде, Петропавловске-Камчатском, Саратове и Новом Уренгое. По данным компании, без системных мер государственной поддержки региональные рейсы не могут в полной мере конкурировать со стыковочными рейсами через Москву, так как первые выполняются на региональных типах воздушных судов, а столичные — на среднемагистральных. Разница в себестоимости в расчете на кресло-километр достигает 30%.

По данным компании, без системных мер государственной поддержки региональные рейсы не могут в полной мере конкурировать со стыковочными рейсами через Москву, так как первые выполняются на региональных типах воздушных судов, а столичные — на среднемагистральных. Разница в себестоимости в расчете на кресло-километр достигает 30%.

Впрочем, отметили в компании, быстрого эффекта от нулевой ставки ждать не стоит. «Положительный эффект от обнуления ставки на рынке авиаперевозок можно будет оценивать не ранее, чем через полгода или год. На его динамику будут влиять наличие или отсутствие свободного регионального флота у авиакомпаний, сезонные изменения спроса на перелеты, изменения стоимости авиатоплива или другие факторы», — рассказали ТАСС в управляющей компании «Аэропорты регионов».

Снижения цен не ожидается

По мнению председателя комитета по туризму, курортам и спорту Госсовета Крыма Александра Черняка, введение льгот, с одной стороны, уменьшит поступление в бюджет, но с другой — позволит привлечь в регионы дополнительные средства.

«Надеемся, что это даст снижение цены на билет, что позволит людям передвигаться, летать. Соответственно, это покупка самих авиабилетов, использование авиатранспорта, гостиниц. Независимо от того, в командировку или в санаторий вы летите, вы все равно будете тратить деньги в этих регионах. Это перераспределение средств внутри страны, что тоже очень хорошо. <…> Надеемся, что это будет поводом приехать, не обязательно в Крым, но в любой другой регион РФ», — сказал он ТАСС.

Между тем в региональных авиакомпаниях не все ожидают эффекта от нулевой ставки НДС. «Сегодня уровень операционной рентабельности у авиаперевозчиков на внутренних линиях крайне низкий — буквально 1,5-2%. И любое колебание рынка может привести компанию в зону убытков. Поэтому обнуление НДС — это, конечно, хорошая возможность вывести операционную рентабельность на более или менее приемлемый уровень, хотя бы на процентов пять. Это даст эффект, несомненно, может быть, уведет многие компании от банкротства, на грани которого они сейчас находятся», — высказала мнение ТАСС начальник финансово-экономической службы авиакомпании «Ираэро» Наталья Власова.

Путь к прибыльности

По словам Власовой, к обновлению авиапарка льгота также не приведет, потому что высвобождаемых средств на такую капиталоемкую процедуру не хватит. Но в компании рассчитывают, что льгота позволит вывести на прибыльность убыточные рейсы. У «Ираэро» к таким относятся направления из Иркутска в Барнаул, Омск, Новосибирск, Красноярск.

«[Прямой рейс] Иркутск — Омск мы стали осуществлять в 2016 году, до это связь была прервана в течение длительного времени, добраться из Иркутска до Омска можно было либо на поезде, либо через Москву. А потерянный пассажиропоток отличается тем, что он очень сложно восстанавливается. На первых рейсах у нас было по 9-10 человек. Сейчас пассажиропоток более или менее сформировался, но поднять тарифы мы не можем, потому что люди уйдут на поезд. Я думаю, что здесь обнуление НДС нам поможет», — отметила Власова.

Представитель еще одно региональной авиакомпании на условиях анонимности сообщил ТАСС, что также не ожидает улучшений от нововведения. «Нам от нулевой ставки лучше не станет, мы ее просто не почувствуем. Конечно, хорошая инициатива, но своих целей она не достигнет. На цене билетов это не отразится, потому что есть утвержденные тарифы, и все летают по ним», — отметил собеседник.

«Нам от нулевой ставки лучше не станет, мы ее просто не почувствуем. Конечно, хорошая инициатива, но своих целей она не достигнет. На цене билетов это не отразится, потому что есть утвержденные тарифы, и все летают по ним», — отметил собеседник.

Возможное влияние на пассажиропоток

Нулевая ставка НДС для калининградского аэропорта Храброво действует с 2018 года. В прошлом году пассажиропоток по сравнению с 2017 году вырос на 20% до 2,1 млн человек, рост на внутренних перевозках составил 19%. На рост пассажиропотока влиял целый ряд факторов, в том числе чемпионат мира по футболу 2018 года, завершение реконструкции аэропортового комплекса с увеличением пропускной способности аэровокзала и удлинением взлетно-посадочной полосы, которая сейчас может принимать все типы самолетов. «Насколько велико влияние нулевой ставки НДС на рост пассажиропотока, сказать сложно», — сказал ТАСС представитель аэропорта.

Однако в Храброво отмечают, что за два года возросло число авиамаршрутов, связывающих Калининградскую область с другими регионами России. «В 2018-2019 годах авиакомпания «Руслайн» начала выполнять рейсы из Калининграда в Белгород, Липецк, Воронеж, авиакомпания «ЮВТ аэро» — в Казань, Волгоград, Пермь, Нижний Новгород, «Азимут» — в Ростов-на-Дону, Калугу, Краснодар, но наибольшее количество пассажиров перевозится на московском и петербургском направлениях», — уточнил собеседник.

«В 2018-2019 годах авиакомпания «Руслайн» начала выполнять рейсы из Калининграда в Белгород, Липецк, Воронеж, авиакомпания «ЮВТ аэро» — в Казань, Волгоград, Пермь, Нижний Новгород, «Азимут» — в Ростов-на-Дону, Калугу, Краснодар, но наибольшее количество пассажиров перевозится на московском и петербургском направлениях», — уточнил собеседник.

Ждут роста пассажиропотока и в Красноярске. «Безусловно, снижение ставки НДС должно положительно сказаться на росте пассажиропотока. У перевозчиков появится возможность создавать более гибкую сетку тарифов на региональных направлениях, а также появятся дополнительные стимулы к открытию новых направлений. В настоящий момент сложно прогнозировать рост на региональных маршрутах. Основную роль играют субсидированные перевозки», — пояснил ТАСС начальник департамента развития пассажирских авиационных перевозок международного аэропорта Красноярск Александр Иванченко.

Он добавил, что в 2019 году из аэропорта субсидируются 18 маршрутов — это максимальное количество за последние годы. Согласен с тем, что существенным фактором, позволяющим открывать новые региональные рейсы, является государственное субсидирование, и начальник службы авиационной коммерческой деятельности новосибирского аэропорта Толмачево Игорь Леонтьев.

Согласен с тем, что существенным фактором, позволяющим открывать новые региональные рейсы, является государственное субсидирование, и начальник службы авиационной коммерческой деятельности новосибирского аэропорта Толмачево Игорь Леонтьев.

«Обнуление НДС может способствовать принятию авиаперевозчиками решений по увеличению частоты рейсов на существующих региональных маршрутах. Из-за улучшения показателей рентабельности, возможно, получат дополнительное развитие те маршруты, которые авиакомпании не рисковали развивать ранее добавлением дополнительной частоты», — сказал он.

Новая льгота

Президент России Владимир Путин в июне подписал закон, устанавливающий с 1 октября 2019 года бессрочную ставку НДС в размере 0% для всех внутренних пассажирских авиаперевозок при условии, что пункт отправления и назначения, а также промежуточные пункты маршрута перевозки расположены вне московского авиаузла. Ранее до 1 января 2021 для таких перевозок действовала льготная ставка в 10%.

При этом с введением новой льготы сохранилась и нулевая ставка для Калининградской области, Крыма и Дальнего Востока — там нулевая ставка работает и на московском направлении.

Применение налоговой ставки НДС c 01.01.2019

Федеральная налоговая служба в связи со вступлением в силу Федерального закона от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» (далее — Федеральный закон № 303-ФЗ), сообщает следующее.

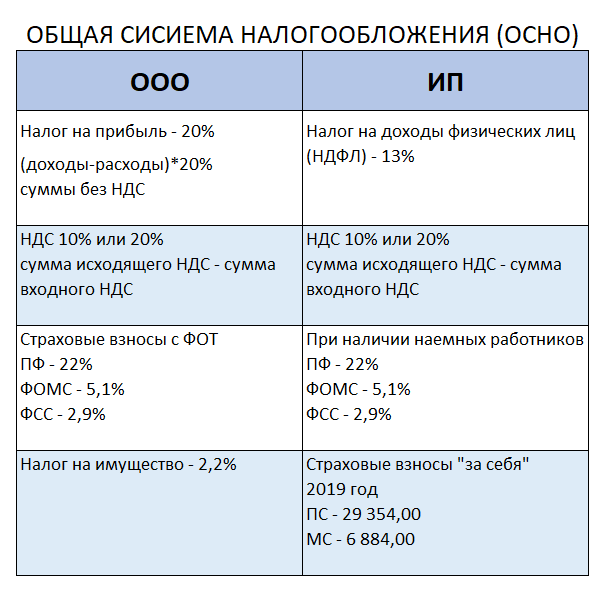

1. Общий порядок применения с 01.01.2019 налоговой ставки по налогу на добавленную стоимость в размере 20 процентов.

Согласно подпункту «в» пункта 3 статьи 1 Федерального закона № 303-ФЗ с 1 января 2019 года в отношении товаров (работ, услуг), имущественных прав, указанных в пункте 3 статьи 164 Налогового кодекса Российской Федерации (далее-Кодекс), налоговая ставка по налогу на добавленную стоимость (далее – НДС) установлена в размере 20 процентов.

Пунктом 4 статьи 5 Федерального закона от 03. 08.2018 № 303-ФЗ предусмотрено, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года.

08.2018 № 303-ФЗ предусмотрено, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года.

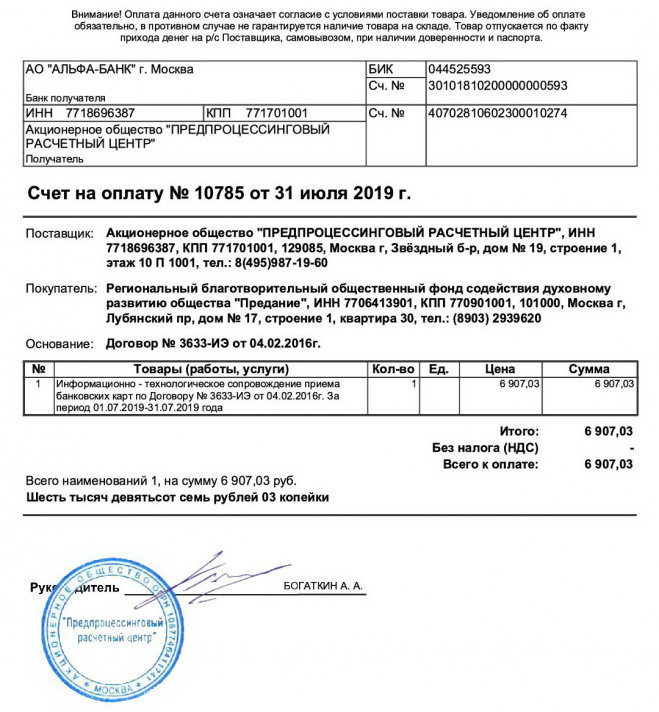

При этом исключений по товарам (работам, услугам), имущественным правам, реализуемым по договорам, заключенным до вступления в силу Федерального закона № 303-ФЗ, и имеющим длящийся характер с переходом на 2019 и последующие годы, указанным Федеральным законом не предусмотрено.

Следовательно, в отношении товаров (работ, услуг), имущественных прав, реализуемых (выполненных, оказанных) начиная с 1 января 2019 года, применяется налоговая ставка по НДС в размере 20 процентов, независимо от даты и условий заключения договоров на реализацию указанных товаров (работ, услуг), имущественных прав.

При этом на основании пункта 1 статьи 168 Кодекса продавец дополнительно к цене отгружаемых начиная с 01.01.2019 товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную по налоговой ставке в размере 20 процентов.

В этой связи внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем, стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Также необходимо учитывать, что изменение налоговой ставки не изменяет для налогоплательщика порядок и момент определения налоговой базы по НДС.

1.1. Применение налоговой ставки НДС при отгрузке товаров (работ, услуг), имущественных прав с 01.01.2019 в счет оплаты, частичной оплаты, полученной до 01.01.2019.

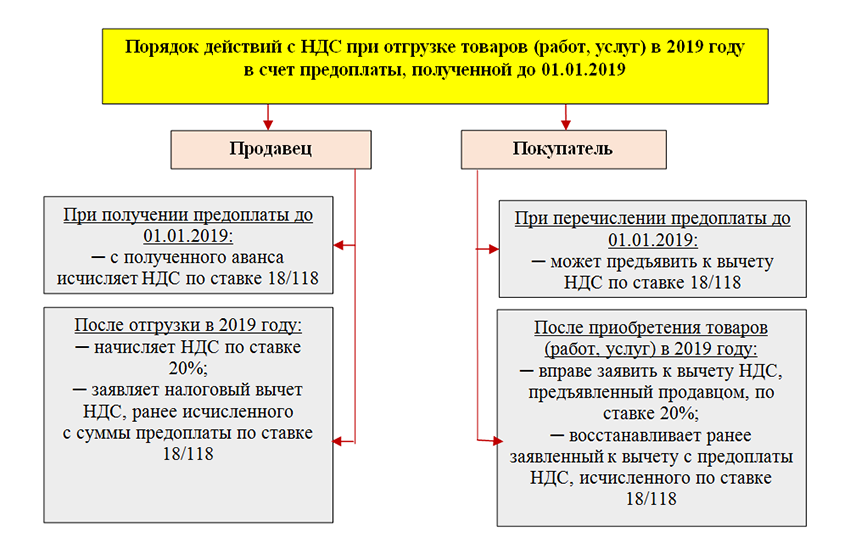

При получении до 01.01.2019 оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав с 01.01.2019 исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой ставке в размере 18/118 процента.

При отгрузке с 01. 01.2019 вышеуказанных товаров (работ, услуг), имущественных прав в счет поступившей ранее оплаты, частичной оплаты, налогообложение НДС производится по налоговой ставке в размере 20 процентов (пункт 3 статьи 164 Кодекса (в редакции, действующей с 01.01.2019).

01.2019 вышеуказанных товаров (работ, услуг), имущественных прав в счет поступившей ранее оплаты, частичной оплаты, налогообложение НДС производится по налоговой ставке в размере 20 процентов (пункт 3 статьи 164 Кодекса (в редакции, действующей с 01.01.2019).

На основании пункта 8 статьи 171 Кодекса суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), имущественных прав, подлежат вычетам в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

Учитывая изложенное, вычеты сумм НДС, исчисленных по налоговой ставке в размере 18/118 процента с оплаты, частичной оплаты, полученной до 01.01.2019 в счет предстоящих поставок товаров (работ, услуг), имущественных прав, производятся продавцом с даты отгрузки этих товаров (работ, услуг), имущественных прав в размере налога, ранее исчисленного по налоговой ставке 18/118 процента в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

При этом суммы налога, принятые к вычету покупателем при перечислении продавцу до 01.01.2019 сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав, подлежат восстановлению покупателем в соответствии с подпунктом 3 пункта 3 статьи 170 Кодекса. Восстановление сумм налога производится в размере налога, исчисленного исходя из налоговой ставки 18/118 процента.

В случае, если до даты отгрузки товаров (работ, услуг), имущественных прав покупатель дополнительно к оплате, частичной оплате, перечисленной до 01.01.2019, в счет предстоящих поставок с 01.01.2019, доплатит продавцу сумму НДС в размере 2-х процентных пунктов в связи с изменением ставки НДС с 18 до 20 процента, то ФНС России рекомендует руководствоваться следующим:

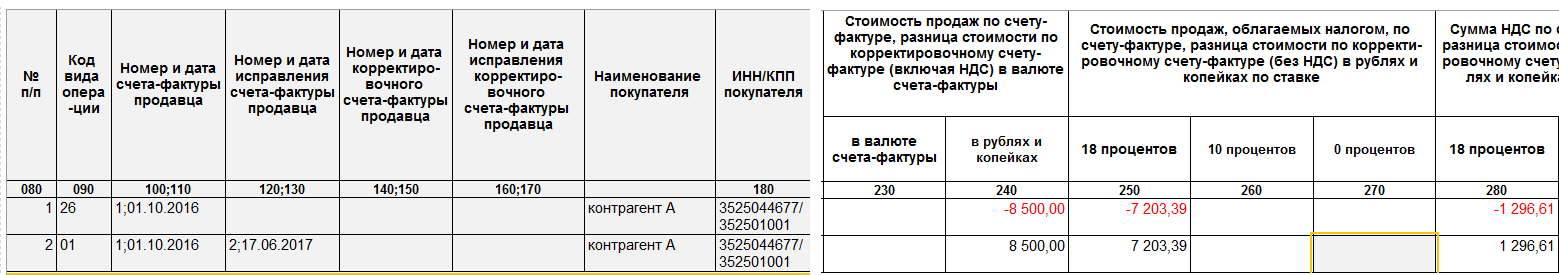

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем с 01.01.2019, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты суммы налога. В этой связи, продавцу при получении доплаты налога следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога (пример 1).

В этой связи, продавцу при получении доплаты налога следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога (пример 1).

В случае, если доплата НДС в размере 2-х процентных пунктов осуществляется с 01.01.2019 лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, то отражение в книге продаж сумм доплаты налога осуществляется на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники.

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем до 31. 12.2018 включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году – 18%), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты, частичной оплаты с применением ставки в размере 18/118 процента, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 процента (пример 2).

12.2018 включительно, то в связи с отсутствием оснований в 2018 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2018 году – 18%), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты, частичной оплаты с применением ставки в размере 18/118 процента, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 процента (пример 2).

Таким образом, в указанных случаях, если продавцом получена доплата НДС в размере 2-х процентных пунктов, и, соответственно, выставлены корректировочные счета-фактуры, то при отгрузке товаров (работ, услуг), имущественных прав начиная с 01. 01.2019 исчисление НДС производится по налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

01.2019 исчисление НДС производится по налоговой ставке в размере 20 процентов, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг), имущественных прав в порядке, предусмотренном пунктом 6 статьи 172 Кодекса.

Налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным этим налогоплательщиком ранее.

Порядок заполнения показателей корректировочного счета-фактуры приведен в приложении к настоящему письму.

Разница между суммами налога, указанная в корректировочных счетах-фактурах, отражается по строке 070 в графе 5 налоговой декларации по НДС и подлежит учету при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра «0» (ноль).

В случае, если до 01.01.2019 налогоплательщиком получена оплата, частичная оплата с учетом налога, исчисленного исходя из налоговой ставки 20 процентов, в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав с указанной даты, то исчисление НДС с оплаты, частичной оплаты на основании пункта 4 статьи 164 Кодекса производится по налоговой ставке в размере 18/118 процента. В этом случае корректировочные счета-фактуры не составляются. При отгрузке указанных товаров (работ, услуг), имущественных прав начиная с 01.01.2019, исчисление НДС производится по налоговой ставке 20 процентов.

В этом случае корректировочные счета-фактуры не составляются. При отгрузке указанных товаров (работ, услуг), имущественных прав начиная с 01.01.2019, исчисление НДС производится по налоговой ставке 20 процентов.

1.2. Применение налоговой ставки НДС при изменении с 01.01.2019 стоимости товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

В соответствии с пунктом 3 статьи 168 Кодекса при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в пункте 10 статьи 172 Кодекса.

Согласно подпунктам 10 и 11 пункта 5.2 статьи 169 Кодекса в корректировочном счете-фактуре, выставляемом при изменении стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, указываются, в том числе, налоговая ставка и сумма налога, определяемая до и после изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав.

Учитывая изложенное, в том случае, если товары (работы, услуги), имущественные права отгружены (переданы) до 01.01.2019, то при изменении их стоимости в сторону увеличения или уменьшения с 01.01.2019, применяется налоговая ставка, действовавшая на дату отгрузки (передачи), в связи с чем в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

1.3. Применение налоговой ставки НДС при исправлении счета-фактуры, в отношении товаров (работ, услуг), имущественных прав, отгруженных до 01.01.2019.

Согласно пункту 7 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — постановление Правительства РФ № 1137), исправления в счета-фактуры вносятся продавцом путем составления новых экземпляров счетов-фактур в соответствии с указанным документом.

В новом экземпляре счета-фактуры не допускается изменение показателей (номера и даты), указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

В связи с этим в случае внесения исправлений в счет-фактуру, выставленный при отгрузке товаров (работ, услуг), передаче имущественных прав до 01.01.2019, в графе 7 исправленного счета-фактуры указывается налоговая ставка, действовавшая на дату отгрузки указанных товаров (работ, услуг), переданных имущественных прав и отраженная в графе 7 счета-фактуры, выставленного при отгрузке этих товаров (работ, услуг), имущественных прав.

1.4. Применение налоговой ставки НДС при возврате товаров с 01.01.2019.

Применение НДС продавцом

В соответствии с пунктом 5 статьи 171 Кодекса вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них.

Согласно пункту 4 статьи 172 Кодекса вычеты указанных сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее одного года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 Кодекса при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

В связи с изложенным, при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями рекомендуется продавцу выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 процентов, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18 процентов.

При возврате с 01.01.2019 товаров, оплаченных лицами, не являющимися налогоплательщиками НДС, и (или) налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляются, и отгруженных (переданных) указанным лицам до 01.01.2019, в книге покупок регистрируется корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний контрольно-кассовой техники.

Применение НДС покупателем

В силу пункта 1 статьи 172 Кодекса вычеты сумм НДС, предъявленные продавцом покупателю при приобретении им товаров, производятся на основании счетов-фактур, выставленных продавцами при отгрузке указанных товаров, после принятия этих товаров на учет и при наличии соответствующих первичных документов.

Согласно подпункту 4 пункта 3 статьи 170 Кодекса суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном главой 21 Кодекса, подлежат восстановлению налогоплательщиком в случае изменения стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав.

Учитывая изложенное, в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС согласно подпункту 4 пункта 3 статьи 170 Кодекса производится покупателем на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

2. Особенности применения с 01.01.2019 налоговой ставки по НДС отдельными категориями налогоплательщиков.

2.1. Налоговые агенты, указанные в статье 161 Кодекса.

Согласно положениям пунктов 1 и 2 статьи 161 Кодекса при реализации налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах, товаров (работ, услуг), местом реализации которых признается территория Российской Федерации, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом НДС, который исчисляется и уплачивается в бюджет налоговым агентом, приобретающим данные товары (работы, услуги) у иностранного лица.

В соответствии с абзацем вторым пункта 4 статьи 174 Кодекса в случаях реализации работ (услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам.

Таким образом, исчисление суммы налога налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, производится при оплате товаров (работ, услуг), т.е. либо в момент перечисления предварительной оплаты либо в момент оплаты принятых на учет товаров (работ, услуг).

При отгрузке товаров (работ, услуг) в счет оплаты, ранее перечисленной налоговым агентом, указанным в пункте 2 статьи 161 Кодекса, момент определения налоговой базы у такого налогового агента не возникает.

Учитывая изложенное, если оплата в счет предстоящих поставок товаров (работ, услуг), отгружаемых с 01. 01.2019, перечислена иностранному лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 процента. При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится.

01.2019, перечислена иностранному лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 процента. При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится.

Если оплата за товары (работы, услуги), отгруженные до 01.01.2019, производится налоговым агентом с 01.01.2019, то учитывая, что налоговая ставка по НДС в размере 20 процентов применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года, исчисление НДС производится налоговым агентом с применением налоговой ставки 18/118 процентов (пункт 4 статьи 164 Кодекса).

Аналогичный порядок исчисления НДС производится налоговым агентом, указанным в пункте 3 статьи 161 Кодекса.

Одновременно обращаем внимание на то, что налоговые агенты, указанные в пунктах 4, 5, 5. 1 и 8 статьи 161 Кодекса, исчисление НДС в переходный период производят в порядке, указанном в пунктах 1, 1.1 — 1.4 настоящего письма.

1 и 8 статьи 161 Кодекса, исчисление НДС в переходный период производят в порядке, указанном в пунктах 1, 1.1 — 1.4 настоящего письма.

2.2 Иностранные организации, указанные в статье 174.2 Кодекса.

Согласно пункту 3 статьи 174.2 Кодекса (в редакции Федерального закона от 27.11.2017 № 335-ФЗ) иностранные организации, оказывающие услуги в электронной форме, указанные в пункте 1 данной статьи, местом реализации которых признается территория Российской Федерации, производят исчисление и уплату налога, если обязанность по уплате налога в отношении операций по реализации указанных услуг не возложена в соответствии с указанной статьей на налогового агента, то есть иностранную организацию-посредника, осуществляющую предпринимательскую деятельность с участием в расчетах непосредственно с покупателями услуг на основании договоров поручения, договоров комиссии, агентских договоров или иных аналогичных договоров с иностранными организациями. При этом пункт 9 статьи 174. 2 Кодекса утрачивает силу.

2 Кодекса утрачивает силу.

Вышеуказанные нормы вступают в силу с 1 января 2019 года.

Таким образом, при оказании начиная с 1 января 2019 года иностранными организациями услуг в электронной форме, указанных в пункте 1 статьи 174.2 Кодекса, местом реализации которых признается территория Российской Федерации, обязанность по исчислению и уплате НДС в бюджет возлагается на иностранную организацию, независимо от того, кто является покупателем этих услуг, физическое или юридическое лицо.

В соответствии с пунктом 2 статьи 174.2 Кодекса при оказании иностранными организациями услуг в электронной форме, указанных в пункте 1 настоящей статьи, местом реализации которых признается территория Российской Федерации (за исключением оказания таких услуг через обособленное подразделение иностранной организации, расположенное на территории Российской Федерации), налоговая база определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации. При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2 Кодекса).

При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг (пункт 4 статьи 174.2 Кодекса).

На основании пункта 5 статьи 174.2 Кодекса (в редакции Федерального закона от 03.08.2018 № 303-ФЗ) сумма налога исчисляется иностранными организациями, подлежащими постановке на учет в налоговых органах в соответствии с пунктом 4.6 статьи 83 Кодекса, и определяется как соответствующая расчетной налоговой ставке в размере 16,67 процента процентная доля налоговой базы.

Учитывая изложенное, в случае, если при оказании иностранными организациями услуг в электронной форме оплата (частичная оплата) за эти услуги поступила начиная с 01.01.2019, то налогообложение таких услуг производится иностранными организациями с учетом следующих особенностей:

если услуги в электронной форме оказаны до 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 15,25 процента.

если услуги в электронной форме оказаны начиная с 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 16,67 процента.

В случае, если оплата (частичная оплата) получена иностранными организациями до 01.01.2019 в счет оказания услуг в электронной форме начиная с указанной даты, исчисление НДС иностранными организациями не производится. В этом случае обязанности по исчислению и уплате в бюджет НДС возлагаются на покупателя — организацию (индивидуального предпринимателя), являющуюся налоговым агентом (пункт 9 статьи 174.2 Кодекса).

Настоящее письмо согласовано с Минфином России.

НДС при экспорте товаров в 2019 году

НДС при экспорте традиционно относится к сложным темам, которые вызывают у бухгалтера множество вопросов. Обязательно ли облагать экспортные отгрузки ставкой 0%? Каковы особенности экспорта в страны ЕАЭС? Есть ли нюансы в заполнении декларации при опоздании со сбором подтверждающих документов? Рассмотрим сложные моменты экспортного НДС в нашей статье.

Ставка НДС при экспорте

Есть несколько точек зрения, объясняющих появление ставки 0% по НДС.С одной стороны, НДС — это косвенный налог, уплачиваемый покупателем. Иностранные покупатели не подчиняются российскому НК РФ, следовательно, не должны уплачивать российский НДС. В связи с этим реализация иностранцам российских товаров и услуг должна происходить без налога.

С другой стороны, экспорт имеет большое значение для экономического роста страны, поэтому государство заинтересовано в том, чтобы бизнес стремился развивать продажи не только внутри страны, но и за ее пределами. Для повышения интереса предпринимателей к экспортным операциям существуют различные стимулирующие экономические инструменты. Одним из них является ставка НДС при экспортных операциях, равная 0%. На фоне достаточно высоких регулярных ставок НДС, одна из которых к тому же недавно была увеличена, применение нулевой ставки НДС при экспорте выглядит весьма привлекательно.

Напомним, какие ставки НДС существуют в России в 2019 году:

Нулевая ставка

Итак, предметом рассмотрения в нашей статье является НДС при экспорте товаров. Как было упомянуто, ставка НДС при экспорте равна 0.

Как было упомянуто, ставка НДС при экспорте равна 0.Пункт 7 ст. 164 НК РФ введен недавно и разрешает в некоторых ситуациях отказаться от ставки 0%:

Логично спросить, а с какой целью или по каким причинам можно отказаться от льготной ставки? Одна из причин такова: нельзя просто взять и применить ставку 0 НДС при экспорте, необходимо подтвердить ее. А подтверждение ставки 0 НДС при экспорте требует сбора большого количества документации, то есть трудовых и временных затрат.

Что нужно для подтверждения нулевой ставки НДС при экспорте, расскажем дальше.

Подтверждение права на ставку 0 процентов

Порядок подтверждения нулевой ставки НДС описан в ст. 165 НК РФ.Для доказательства правомерности применения нулевой ставки НДС при экспорте необходимо сформировать следующий пакет документов:

Вместо копий указанных документов п. 15 ст. 165 НК РФ позволяет представлять электронные реестры с указанием регистрационных номеров соответствующих деклараций.

Электронные реестры должны быть составлены по утвержденным форматам и отправлены в налоговый орган по ТКС через оператора ЭДО, должным образом зарегистрированного в РФ.

Необходимо иметь в виду, что в ходе проверки налоговики могут потребовать представить документы из электронного реестра.На сбор документов налогоплательщику отведено 180 календарных дней. Если через 180 дней документы не собраны, реализованные товары должны быть обложены НДС по российским правилам (по ставкам из пп. 2 и 3 ст. 164 НК РФ).

Если налогоплательщик все же соберет весь пакет документов по истечении 180 дней и уплатит НДС по ст. 164 НК РФ, то право представить документы в налоговую сохраняется. Если налоговики придут к выводу, что ставка 0% стала подтвержденной, уплаченный ранее НДС с экспорта вернут налогоплательщику.

Пункт 10 ст. 165 НК РФ гласит, что декларация по НДС и документы-подтверждения надо сдавать в налоговую инспекцию одновременно.

Особенности учета НДС при наличии экспортных операций

Если фирма начала заниматься экспортом, то возникает вопрос: какие особенности учета существуют при данном виде деятельности? Проанализируем тонкости экспорта в части расчета НДС.Рассмотрим понятие экспорта применительно к товарам. При экспорте услуг НДС уплачивается в общем порядке, если они оказаны на территории РФ. Услуги не облагаются НДС, если оказаны за пределами РФ.

Если организация совершает как облагаемые, так и не облагаемые НДС операции, то п. 4 ст. 149 НК РФ предписывает вести раздельный учет таких операций, ведь одним из основных для принятия входного НДС от поставщика к вычету является условие о том, что приобретенный товар (работа, услуга) используется для операций, облагаемых НДС.

По аналогии можно говорить, что при применении ставки 0% возникает необходимость вести раздельный учет таких операций. Таким образом, необходим раздельный учет НДС при экспорте.

Обратимся к нормативной базе. Абз. 3 п. 10 ст. 165 НК РФ предписывает вести раздельный учет НДС по правилам, установленным самим налогоплательщиком, если у него есть деятельность, облагаемая по ставке 0%. Однако из этого правила есть исключение: при экспорте несырьевых товаров, принятых на учет после 01.07.2016, раздельный учет можно не вести и принимать НДС к вычету в общем порядке.

Абз. 3 п. 10 ст. 165 НК РФ предписывает вести раздельный учет НДС по правилам, установленным самим налогоплательщиком, если у него есть деятельность, облагаемая по ставке 0%. Однако из этого правила есть исключение: при экспорте несырьевых товаров, принятых на учет после 01.07.2016, раздельный учет можно не вести и принимать НДС к вычету в общем порядке.

Срок определения налоговой базы:

Налогоплательщики, применяющие УСН, согласно п. 2 ст. 346.11 НК РФ, должны уплачивать НДС при ввозе товаров на таможенную территорию РФ. Однако ничего не сказано о необходимости уплаты НДС при экспорте. Таким образом, при экспорте никаких обязанностей в части НДС у упрощенцев не возникает.

Вычет при экспортных операциях

Актуальный вопрос — положен ли организации вычет НДС при экспорте? Ответ на него положительный. Входной НДС при экспорте, то есть тот НДС, который вы уплатили продавцу за товары, используемые для экспорта, к вычету принимается. Но для этого существует определенный порядок, несколько отличный от общего порядка принятия НДС к вычету.

Отнестись к процессу вычета НДС с особым вниманием необходимо лицам, кто занимается распределением НДС при экспорте.

Порядок применения вычетов при исчислении налога на экспорт описан в п. 3 ст. 172 НК РФ. В нем говорится, что экспортеры несырьевых товаров могут принимать к вычету входной НДС в общем порядке, то есть так же, как при обычной неэкспортной реализации. Данные правила были введены с 01.07.2016. Аналогичным образом поступают те экспортеры, кто отказался от использования льготной ставки.

Для экспортеров сырьевых товаров процесс применения вычетов зависит от того, собран пакет документов, подтверждающих нулевую ставку, или нет. Кроме того, если НДС был принят к вычету ранее, потребуется восстановление НДС при экспорте данного товара.

Заполнение декларации по НДС при экспорте

Рассмотрим, какие данные и в какие разделы необходимо внести при заполнении декларации по НДС при экспорте.Декларация при экспорте несырьевых товаров

При экспорте несырьевых товаров НДС подлежит вычету по тем же правилам, что и по обычным операциям. Заполнению подлежит строка 120 раздела 3. Тот факт, что на срок признания вычета сбор документов не влияет, не освобождает налогоплательщика от сбора пакета документов, подтверждающих нулевую ставку. Если этот пакет сформирован в отчетном квартале отгрузки, сумма налоговой базы попадает в строку 020 раздела 4, а строка 030 остается пустой, иначе получится двойной вычет. Аналогичным образом заполняется раздел 4 в периоде получения полного пакета документов.

Заполнению подлежит строка 120 раздела 3. Тот факт, что на срок признания вычета сбор документов не влияет, не освобождает налогоплательщика от сбора пакета документов, подтверждающих нулевую ставку. Если этот пакет сформирован в отчетном квартале отгрузки, сумма налоговой базы попадает в строку 020 раздела 4, а строка 030 остается пустой, иначе получится двойной вычет. Аналогичным образом заполняется раздел 4 в периоде получения полного пакета документов.Пример заполнения декларации в части экспорта, то есть заполнения указанных строк, показан ниже.

Скачать пример

Как отчитаться по НДС, если экспортируют сырьевые товары

Как уже говорилось, при экспорте сырьевых товаров ситуация иная, поэтому и заполняется декларация по-другому. Для таких экспортеров в декларации существуют специальные экспортные разделы 4, 5 и 6.Заполненные разделы декларации (они могут быть в разных декларациях за разные налоговые периоды) представлены ниже:

Скачать образец

Возмещение НДС при экспорте

Возврат НДС при экспорте — процедура частая. Обусловлено это особенностями экспортных операций, а именно тем, что при применении ставки 0% НДС, выставленный покупателю, равен нулю. При условии покупки товаров для экспорта у плательщиков НДС, то есть когда входной НДС существует, возмещение НДС при экспорте становится неизбежным.

Обусловлено это особенностями экспортных операций, а именно тем, что при применении ставки 0% НДС, выставленный покупателю, равен нулю. При условии покупки товаров для экспорта у плательщиков НДС, то есть когда входной НДС существует, возмещение НДС при экспорте становится неизбежным.Такая же ситуация, как с возвратом экспортного НДС, может возникнуть и по обычным операциям, проводимым внутри страны. Порядок возмещения экспортного НДС и обычного никак не различается. Отличается только пакет необходимых документов: как уже упоминалось, для возврата НДС при экспорте из России необходимо собрать документы, подтверждающие нулевую ставку налога.

Отличия экспорта в ЕАЭС и другие страны

Многие российские компании работают с ближним зарубежьем, поэтому часто возникают вопросы об особенностях уплаты НДС при экспорте в Узбекистан из России или о возмещении НДС при экспорте в Казахстан. Особенности торговли в части НДС с ближними соседями действительно существуют, но не со всеми.

На особых условиях находятся страны, входящие в состав Евразийского экономического союза (ЕАЭС):

Итак, какие особенности учета НДС при экспорте в Белоруссию и другие страны ЕАЭС существуют?

Несмотря на то что НДС при экспорте в Казахстан и прочие государства ЕАЭС равен нулю, так как в любом случае применяется нулевая налоговая ставка, счет-фактура должен быть составлен. Указание нулевой ставки НДС и кода вида товара по ТН ВЭД обязательно. Приведем пример заполнения счета-фактуры с указанием нулевой ставки НДС при экспорте в Белоруссию в 2019 году:

Скачать пример

Импорт из стран ЕАЭС

Рассмотрим вкратце процесс расчета НДС при импорте товаров из стран Таможенного союза. Так же как при расчете НДС при экспорте в Беларусь и другие страны ЕАЭС, ориентиром служит в первую очередь не Налоговый кодекс РФ, а Договор о Евразийском союзе.Главная особенность состоит в том, что при импорте из Казахстана в Россию НДС придется уплатить в любом случае, в отличие от уплаты НДС при экспорте в Казахстан.Кроме того, НДС при ввозе товара в Россию из Казахстана и других стран — членов ЕАЭС необходимо уплатить в свою налоговую в определенные сроки, отличные от сроков уплаты внутреннего НДС. Этим ввозной НДС из стран ЕАЭС отличается от таможенного НДС, уплачиваемого при покупке из прочих стран.Даже упрощенцам и тем, кто от уплаты НДС освобожден.

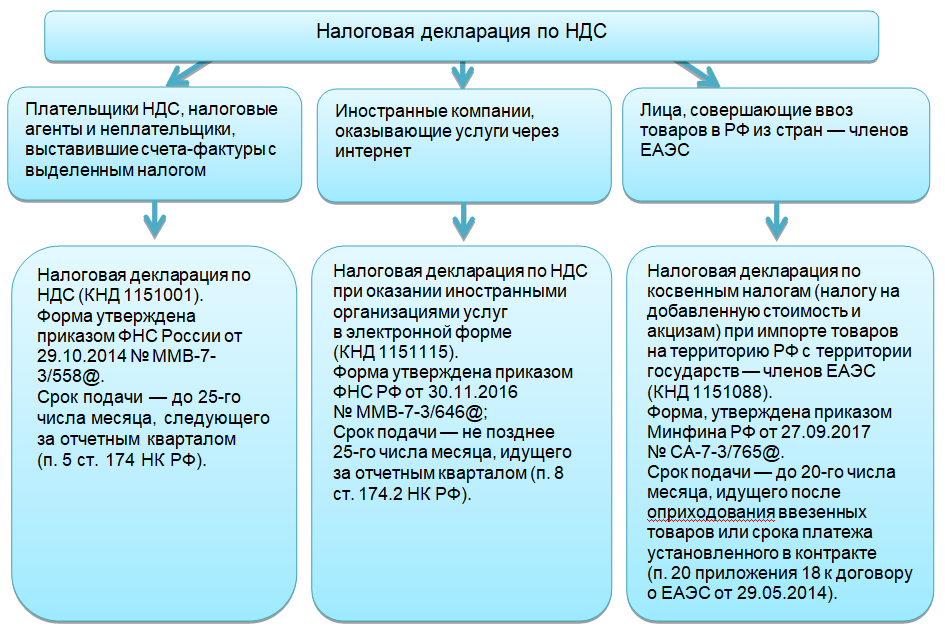

Декларация по импортному НДС отличается от обычной декларации по данному налогу. Она представляется в налоговый орган по месту учета организации до 20-го числа месяца, следующего за месяцем принятия импортных товаров к учету. Те же сроки установлены для уплаты данного налога. Впоследствии его можно принять к вычету.

***

Учет НДС при экспорте — достаточно трудоемкий процесс. Экспорт может облагаться по льготной нулевой ставке, но для этого необходимо в определенный срок представить в налоговую пакет документов. Если этого не сделать, необходимо будет применять к экспортным операциям регулярную ставку НДС.

в каких странах оптимальные ставки

Чем отличается бизнес в Европе от бизнеса в странах постсоветского пространства? Главное отличие – в прозрачных «правилах игры» и возможности оптимизировать налогообложение своей компании за счет ее регистрации в странах с низкими налоговыми ставками.

Сегодняшнюю статью мы посвящаем самому известному налогу – на добавленную стоимость. В странах СНГ за ним закрепился скандальный «имидж», а как обстоит дело со ставками НДС в Европе? Выясняем, в каких странах действуют самые выгодные ставки.

Как начисляют НДС в странах Европы?

Размер НДС в Евросоюзе каждая страна устанавливает отдельно, поэтому единых значений для всего Евросоюза не существует. Однако для бизнесменов именно в этом и заключается основной плюс, ведь для создания компании можно выбрать не свою страну проживания, а юрисдикцию с оптимальной системой налогообложения.

Тем не менее определенные правила начисления НДС в Европе существуют. Стандартная ставка должна быть не менее 15%. Однако есть ряд товаров, на которые распространяются льготные ставки. На некоторые виды продукции даже установлена нулевая ставка.

Как платить НДС в Европейском союзе по сниженным ставкам?

Практически все страны разделяют уплату налогов резидентами и нерезидентами. Разумеется, пользоваться налоговыми льготами и сниженными ставками НДС в странах Евросоюза могут исключительно резиденты, официально зарегистрировавшие свой бизнес в стране и открывшие здесь свой офис.

Причем резидентами считаются не только граждане государства, но и лица, получившие вид на жительство. Таким образом, единственный путь к льготным ставкам – это получение ВНЖ или гражданства. Однако далеко не все страны Европы заинтересованы в притоке иностранных инвестиций и, соответственно, выдаче официальных статусов. А часть государств попросту не готова привлекать инвесторов и снижать налоговые ставки из-за слабости национальных экономик.

Поэтому к выбору страны для регистрации вашего бизнеса необходимо подходить скрупулезно и изучать, кроме самих ставок, еще и возможность простого и быстрого получения ВНЖ или второго паспорта.

Где самые высокие ставки НДС?

Наиболее высокие основные ставки НДС в ЕС составляют 23-25%. Причем наименее всего выгодно вести международный бизнес в Финляндии, Швеции, Ирландии, Норвегии, Дании. В этих странах даже самые низкие льготные ставки составляют 8-10%.

В остальных странах с высоким значением НДС ситуация следующая:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Польша | 23 | 8 | 5 |

| Румыния | 24 | 9 | 5 |

| Исландия | 25,5 | 7 | – |

| Хорватия | 25 | 13 | 5 |

| Греция | 23 | 13 | 6 |

| Португалия | 23 | 13 | 6 |

Что же касается рекордсменов по самым высоким основным и сниженным ставкам НДС в ЕС, то абсолютным европейским лидером с основным показателем 27% остается Венгрия. Сниженные ставки здесь равняются 18 и 5%.

Сниженные ставки здесь равняются 18 и 5%.

Средние ставки

Среднее значение основной ставки налога на добавленную стоимость в Европе превышает российский показатель и равняется 20-21%. С таким НДС работает бизнес в большинстве государств.

А вот средний размер сниженных ставок отличается. Наиболее высокие (10-12%) – в Австрии, Бельгии, Латвии, Сербии, Словакии, Чехии, Эстонии.

Если же говорить о привлекательных сниженных ставках НДС в странах Евросоюза, то они действуют в следующих государствах:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Великобритания | 20 | 5 | 0 |

| Испания | 21 | 10 | 4 |

| Голландия | 21 | 6 | – |

| Молдавия | 20 | 8 | 5 |

| Литва | 21 | 9 | 5 |

| Франция | 20 | 10 | 5,5 |

| Болгария | 20 | 9 | – |

Безусловно, наиболее привлекательна система налогообложения Великобритании, которая лояльна к резидентам. Тем более что в стране заинтересованы в иностранных инвестициях. В рамках государственной программы состоятельные люди могут получить ВНЖ Великобритании, инвестировав в экономику от 2 до 10 млн. фунтов.

Тем более что в стране заинтересованы в иностранных инвестициях. В рамках государственной программы состоятельные люди могут получить ВНЖ Великобритании, инвестировав в экономику от 2 до 10 млн. фунтов.

Привлекательна с точки зрения бизнеса и Испания. Здесь также действует предложение для инвесторов. Получить ВНЖ в Испании можно всего лишь за 1 месяц, причем для этого понадобится от 500 тыс. до 1 млн. евро.

Оптимальные ставки НДС в Европе

В ряде государств созданы прекрасные условия для ведения бизнеса и выстроены лояльные к бизнесменам налоговые системы с основной ставкой на уровне 18-19%. Для резидентов здесь действуют наиболее привлекательные предложения.

К таким странам относятся:

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Мальта | 18 | 7 | 5 |

| Турция | 18 | 8 | 1 |

| Германия | 19 | 7 | – |

| Черногория | 19 | 7 | – |

| Кипр | 19 | 9 | 5 |

Оптимальные налоговые условия для международного бизнеса предлагает мальтийское правительство. Бизнес на Мальте в данный момент можно назвать наиболее выгодным и привлекательным в Европе.

Бизнес на Мальте в данный момент можно назвать наиболее выгодным и привлекательным в Европе.

Здесь также действует инвестиционная программа, причем инвесторы получают сразу гражданство Мальты. Инвестиции имеют комбинированный характер: необходимо купить или арендовать недвижимость, приобрести ценные бумаги и сделать благотворительный взнос в Фонд национального развития. В целом на получение паспорта Мальты вы потратите от 1,1 млн. евро. После этого можете пользоваться льготами и оптимизировать налоги своей компании.

Обновление: в 2019 году была запущена программа – гражданство Черногории за инвестиции.

Самые низкие ставки НДС в европейских странах

Есть и государства, предлагающие резидентам максимально выгодные налоговые условия. Однако для этого необходимо получить здесь как минимум вид на жительство. Реально ли это?

| Страна | Основная | Сниженные | |

|---|---|---|---|

| Швейцария | 8 | 3,8 | 2,5 |

| Лихтенштейн | 7,6 | 3,6 | 2,4 |

Мы не случайно вынесли именно Швейцарию на первое место, хотя ставки НДС Лихтенштейна еще ниже. Дело в том, что княжество совершенно не заинтересовано в иностранных инвестициях, прежде всего, в силу микроскопической площади государства. А вот швейцарское правительство может одобрить бизнес-проект, который сочтет полезным для экономики.

Дело в том, что княжество совершенно не заинтересовано в иностранных инвестициях, прежде всего, в силу микроскопической площади государства. А вот швейцарское правительство может одобрить бизнес-проект, который сочтет полезным для экономики.

Получить ВНЖ Швейцарии чрезвычайно сложно, но тем не менее можно. Для этого потребуется инвестировать не менее 1 млн. евро в одобренный правительством бизнес.

Как открыть выгодный бизнес в Европе?

Итак, недостаточно выбрать страну с низким НДС для ведения бизнеса. Следует учесть еще несколько факторов:

- легкость и затраты на получение статуса резидента (ВНЖ, Гражданство)

- простота регистрации предприятия

- возможности для оптимизации налогообложения компании

- получение налоговых каникул, отсрочек платежей

- поездки по различным странам без виз для налаживания партнерских связей

- надежность национальных банков, работающих в стране

Выбор страны остается за вами, однако специалисты нашей компании для ведения международного бизнеса рекомендуют воспользоваться предложением Мальты. За оптимальную сумму инвестиций вы гарантированно получаете европейское гражданство и чрезвычайно широкие бизнес-возможности.

За оптимальную сумму инвестиций вы гарантированно получаете европейское гражданство и чрезвычайно широкие бизнес-возможности.

Следите за обновлениями нашего блога, оставляйте вопросы в комментариях и выбирайте только лучший вариант для своей семьи и бизнеса.

Верховный суд поддержал трейдеров :: Финансы :: Газета РБК

Вынесено прецедентное решение по иску о налоговых льготах на перевалку нефти

Верховный суд разрешил давний спор экспортеров и перевозчиков нефти о налоговых льготах — цена в контракте является окончательной независимо от последующих решений ФНС. Эксперты предрекают рост цен на перевалку экспортной нефти

Фото: Сергей Карпухин / Reuters

16 ноября Верховный суд (ВС) рассмотрел иск нефтяного перевозчика «Транснефть-терминал» (дочерняя структура «Транснефти») к компании «Порт Юнион Ойл Экспорт лимитед» о компенсации доначисленных налогов и вынес решение в пользу ответчика.

Суть дела заключалась в том, что ФНС доначислила истцу — «Транснефть-терминалу», который заключил с «Порт Юнион Ойл Экспорт лимитед» договор на перевалку нефти, НДС 18% к цене перевозки, и тот обратился в суд, чтобы возместить эти расходы за счет заказчика. ВС ему в этом отказал (резолютивная и мотивировочные части решения еще не обнародованы).

Третьими лицами, не заявившими самостоятельных требований, к процессу были привлечены нефтетрейдеры Gunvor SA и Litasco, а также «Роснефть» и «Газпром Нефтехим Салават», общие экономические интересы которых были затронуты в этом деле.

Решение Верховного суда, вставшего на сторону «Порт Юнион Ойл Экспорт лимитед», а также поддерживавших ее позицию трейдеров, считают опрошенные РБК юристы, приведет к тому, что теперь перевозчики будут крайне осторожно применять нулевую ставку НДС при транспортировке экспортируемой нефти.

Трехлетние тяжбыКонтракт между истцом и ответчиком был заключен несколько лет назад. Согласно ему, в 2012 году «Транснефть-терминал» производил перевалку дизельного топлива заказчика на терминале «Шесхарис» (Новороссийск). Нефтепродукты предназначались к отправке за рубеж, и к услугам перевалки стороны договорились применить ставку НДС 0% (ст. 164 НК). В результате они согласовали тариф в размере $10 без НДС за перевалку 1 т жидкого топлива. Общий объем услуг перевалки в рамках контракта составил более $15 млн. Для подтверждения права на льготу «Порт Юнион Ойл Экспорт лимитед» передал «Транснефть-терминалу» документы, подтверждающие фактический экспорт топлива (ст. 165 НК).

Согласно ему, в 2012 году «Транснефть-терминал» производил перевалку дизельного топлива заказчика на терминале «Шесхарис» (Новороссийск). Нефтепродукты предназначались к отправке за рубеж, и к услугам перевалки стороны договорились применить ставку НДС 0% (ст. 164 НК). В результате они согласовали тариф в размере $10 без НДС за перевалку 1 т жидкого топлива. Общий объем услуг перевалки в рамках контракта составил более $15 млн. Для подтверждения права на льготу «Порт Юнион Ойл Экспорт лимитед» передал «Транснефть-терминалу» документы, подтверждающие фактический экспорт топлива (ст. 165 НК).

В 2014 году налоговая инспекция провела проверку «Транснефть-терминала». По ее результатам ФНС сочла, что компания не может подтвердить экспортный характер услуг документально, и доначислила налог в размере свыше $2 млн. «Транснефть-терминал» оспорил решение ФНС в суде, но проиграл.

Тогда компания решила попытаться компенсировать свои расходы за счет «Порт Юнион Ойл Экспорт лимитед». После двух лет тяжб кассационная инстанция в конце концов решила спор в пользу «Транснефть-терминала».

После двух лет тяжб кассационная инстанция в конце концов решила спор в пользу «Транснефть-терминала».

Но «Порт Юнион Ойл Экспорт лимитед» подал жалобу в Верховный суд. С аналогичной самостоятельной жалобой в ВС обратился в рамках этого же спора трейдер Gunvor SA, которого СМИ называли аффилированным с «Порт Юнион Ойл Экспорт лимитед».

Фото: Александр Натрускин / THI / Reuters

В границах кодексаНалоговый кодекс содержит целый ряд условий, которые должны быть соблюдены, чтобы компания могла претендовать на нулевую ставку НДС при транспортировке предназначенной к экспорту нефти (ст. 164 и 165).

164 и 165).

«Нулевая ставка применяется к услугам по транспортировке нефти, предназначенной на экспорт, — поясняет партнер TertychnyAgabalyan Марат Агабалян. — Но простого подтверждения, что нефть действительно вывезена за рубеж, недостаточно для использования льготы. Сделка должна соответствовать ряду критериев, установленных НК. Но эти критерии размыты и нечетки, соблюсти их сложно, а иногда и просто невозможно. Одна оплошность — и налоговая инспекция доначислит налог».

В случае с «Транснефть-терминалом» причиной решения ФНС о доначислении налога стало то обстоятельство, что терминал «Шесхарис», через который происходила перевалка нефти, находится за пределами Новороссийского морского порта. Между тем Налоговый кодекс определяет процесс перевалки следующим образом: «Под перевалкой в целях настоящей статьи понимаются погрузка, выгрузка, слив, налив, маркировка, сортировка, упаковка, перемещение в границах морского, речного порта». Именно условие о границах ФНС и сочла невыполненным.

«Выиграть у ФНС в суде также очень сложно, — говорит Агабалян. — До решения ВС компании могли требовать у контрагентов возмещения убытков на основании решения ФНС о доначислении налога. Теперь Верховный суд закрыл эту возможность. Поэтому применять нулевую ставку перевозчики станут с крайней осторожностью».

Что давала льготаПозиция нефтетрейдеров с самого начала состояла в том, что зафиксированная в контракте цена является окончательной, даже если впоследствии ФНС сочтет, что ставка НДС была сторонами определена неверно. «Грозная тень Налоговой службы незримо присутствует в зале и мешает судам», — заявил представитель «Порт Юнион Ойл Экспорт лимитед» в Верховном суде.

Применение ставки НДС 18% в контрактах на перевалку ведет к удорожанию общей стоимости транспортировки. Учитывая объемы рынка, речь может идти о внушительных суммах, считают эксперты. По данным сайта Ассоциации морских портов России, объем перевалки экспортных грузов в портах за четыре месяца 2017 года составил 197 млн т. Из этого количества более половины составляют нефть и нефтепродукты.

По оценке аналитика компании «Алор Брокер» Кирилла Яковенко, примерный объем вывезенных из России морем нефти и нефтепродуктов составит в 2017 году 350 млн т. При среднегодовой цене $52 за баррель нефти марки Brent выручку экспортеров можно оценить примерно в $130 млрд в год. Стоимость (с учетом перевалки) доставки этого объема экспортных нефти и нефтепродуктов в порт составит около $11,5 млрд, считает Кирилл Яковенко.

Схожим образом оценивает объем рынка старший директор EMEA FitchRatings Максим Эдельсон: «Стоимость транспортировки нефти и нефтепродуктов от нефтехранилища до порта может достигать 10% от экспортной цены сырья в зависимости от расстояний. Общий годовой объем услуг по отрасли оценивается минимум в $10 млрд без НДС. Несложно подсчитать, что применение льготного налогообложения позволяет участникам нефтяного сектора экономить более $1,5 млрд в год».